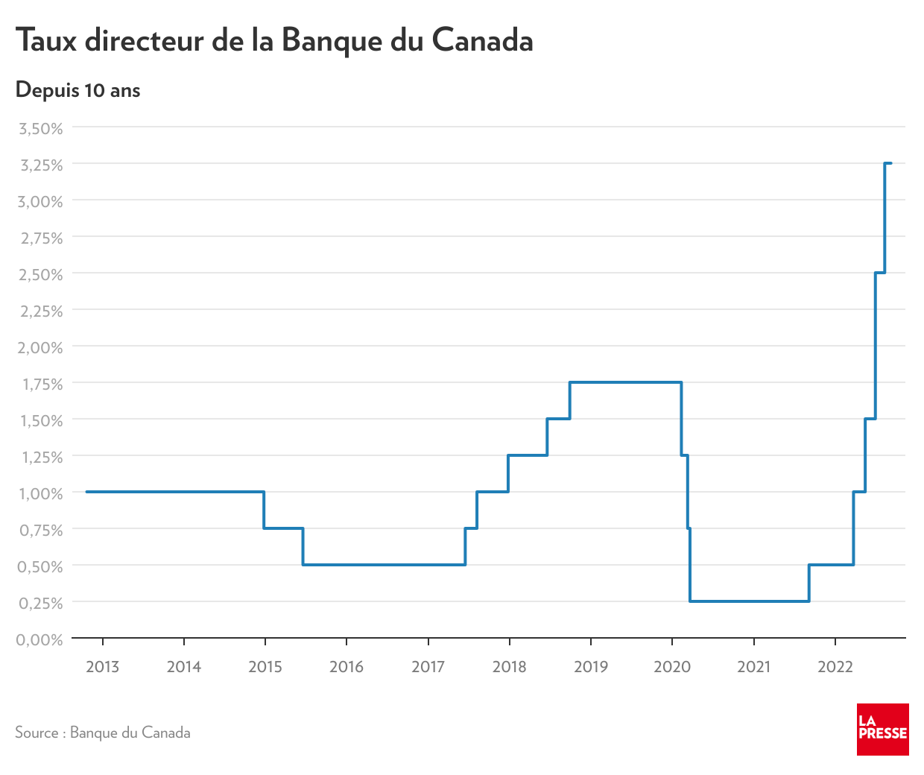

La Banque du Canada devrait relever ses taux d’intérêt d’un quart de point mercredi, avant de mettre en pause son cycle de resserrement de la politique monétaire.

Les responsables de la banque centrale avaient signalé en décembre qu’ils approchaient de la fin de leur campagne de lutte contre l’inflation, qui les a vus augmenter les coûts d’emprunt sept fois de suite l’année dernière. Ils ont déclaré que leur décision de poursuivre les hausses de taux ou de faire une pause dépendrait des données économiques.

Depuis lors, les indicateurs économiques ont été plus forts que prévu, le chômage restant faible et les dépenses de consommation se maintenant bien malgré la hausse des prix et des coûts d’emprunt. L’inflation a également eu tendance à baisser, atteignant un taux annuel de 6,3 % en décembre, en baisse par rapport à 8,1 % en juin, mais toujours au-dessus de la cible de 2 % de la banque centrale.

L’élan de l’économie canadienne au quatrième trimestre 2022 a augmenté la probabilité d’une autre hausse des taux cette semaine, bien que ce ne soit pas une garantie. La plupart des analystes de Bay Street s’attendent à un mouvement d’un quart de point et les marchés financiers évaluent à environ 70 % les chances que cela se produise. Cela porterait le taux de prêt de référence de la banque à 4,5 %.

Malgré la hausse attendue, de nombreux analystes estiment qu’il s’agit de la dernière impulsion du cycle de resserrement actuel. La Banque du Canada n’a pas encore maîtrisé l’inflation, mais les changements de taux d’intérêt ont tendance à avoir un délai de six à huit trimestres avant d’avoir un impact complet sur l’inflation. Cela signifie qu’une grande partie de la douleur des augmentations de taux de 2022 n’a pas encore été ressentie au-delà du marché du logement.

Toutefois, cela pourrait changer dans les mois à venir. Les dépenses de consommation devraient diminuer, car un plus grand nombre de propriétaires renouvellent leur prêt hypothécaire à des taux plus élevés et les acheteurs réduisent leurs achats non essentiels.

Des enquêtes menées par la Banque du Canada la semaine dernière ont révélé que la majorité des entreprises et des consommateurs s’attendent à une récession au cours de l’année prochaine. La banque centrale elle-même prévoit que l’économie stagnera pendant la première moitié de 2023, avec une croissance quasi nulle.

La banque ralentit intentionnellement l’économie en augmentant les coûts d’emprunt pour freiner les dépenses et ralentir le rythme de la hausse des prix. Toutefois, elle essaie de ne pas en faire trop, une tâche difficile compte tenu du délai entre les hausses de taux et leur effet escompté.

« Nous essayons de trouver un équilibre entre les risques d’un resserrement excessif ou insuffisant de la politique monétaire. »

Tiff Macklem, gouverneur de la Banque du Canada

D’autres banques centrales, comme la Réserve fédérale américaine, sont également confrontées à des équilibres similaires alors qu’elles ralentissent le rythme du resserrement de la politique monétaire et se rapprochent d’un point de pivot. La Réserve fédérale américaine devrait annoncer une hausse de 25 points de base le 1er février, portant le taux des fonds fédéraux dans une fourchette de 4,5 % à 4,75 %.

La plupart des responsables de la Fed ont indiqué en décembre qu’ils s’attendaient à ce que le taux directeur dépasse 5 % d’ici la fin de 2023, mais les traders et les investisseurs ont commencé à douter que la banque centrale américaine aille aussi loin. Les marchés financiers évaluent un taux directeur final de 4,75 % à 5 %.

En conclusion, la Banque du Canada devrait relever ses taux d’intérêt d’un quart de point mercredi, avant de mettre en pause son cycle de resserrement de la politique monétaire. La dynamique de l’économie canadienne au quatrième trimestre 2022 a augmenté la probabilité d’une nouvelle hausse des taux cette semaine, bien que ce ne soit pas une garantie. Malgré la hausse attendue, de nombreux analystes estiment qu’il s’agira de la dernière impulsion du cycle de resserrement actuel. La banque ralentit intentionnellement l’économie en augmentant les coûts d’emprunt pour freiner les dépenses et ralentir le rythme de la hausse des prix, tout en essayant de ne pas en faire trop. D’autres banques centrales, telles que la Réserve fédérale américaine, sont également confrontées à des équilibres similaires lorsqu’elles ralentissent le rythme du resserrement de leur politique monétaire.